【經濟日報╱編譯湯淑君/綜合外電】

投資大師巴菲特掌管的波克夏公司(Berkshire Hathaway)第2季淨利下滑9%,主要受衍生性商品投資損失影響,不計部分投資項目的營業利益仍優於預期,顯示旗下保險、製造、能源、鐵路各部門表現優異。

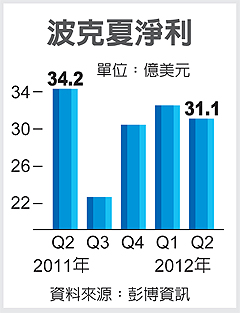

波克夏3日公布的財報顯示,第2季淨利減為31.1億美元,低於去年同季的34.2億美元,主要因為與歐、美、日股價指數連動的衍生性商品損失達11.7億美元,比去年同期的2.71億美元損失擴大。

但扣除部分投資項目的營業利益為每股2,252美元,優於彭博訪調分析師平均預估的每股1,777美元;巴菲特偏好以營業利益作為衡量標準。上季營收小幅成長,從1年前的383億美元增至385億美元。

波克夏第2季的帳面價值(資產扣除負債)也升高,從3月底的1,760億美元增為1,774億美元。坐擁的現金從前季的378億美元攀升至407億美元。

愛德華瓊斯公司分析師雷萬杜斯基說:「波克夏的資產負債表極佳,市場上能贏過它的少之又少。」

波克夏A股3日上漲1.7%,以每股12萬8,479美元作收,是2011年3月來最高,距2011年2月創下的2008年來最高收盤價13萬1,300美元只差0.2%。今年來波克夏A股累計上漲12%,優於同時期標普指數的11%漲幅。

波克夏旗下的子公司約80家,其中在2010年收購的伯靈頓北方聖大菲鐵路公司(BNSF)上季獲利8.02億美元,超越去年同期的6.9億美元。旗下的保險業務也轉虧為盈,從去年虧損700萬美元,改善為獲利6.19億美元。

分析師指出,波克夏上季財報亮眼,足見巴菲特增持美國房市相關投資、避開歐債危機的策略奏效,例如他增持美國最大房貸業者富國銀行(Wells Fargo)資產、買進房地產經紀商,並競標聲請破產的住宅資本公司(Residential Capital)房貸資產,押注美國房市將復甦反彈。

巴菲特在2008年拜訪歐洲後並未積極投資歐洲企業,反而在美國大舉併購,併購標的包括BNSF,如今對波克夏的獲利貢獻良多。

【2012/08/05 經濟日報】

留言列表

留言列表